01/股市一周综述

u 看行情

_________________

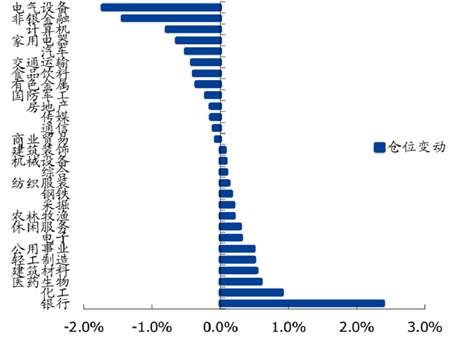

本周来看,A股市场的行情呈现大幅回暖之势,且伴随市场赚钱效应的改善和总体人气的回归。周一,在华为“造车”概念全面爆发带动下,A股市场全线上扬,压抑已久的市场情绪彻底被点燃。创业板指更是在其成分权重个股大涨的带动下领涨全市场主要指数,本周累计涨逾7%,盘中一度站上3000点整数关口。相较于创业板的强势,本周主板相关指数的涨幅则较为收敛。其中,上证指数上涨1.39%,沪深300指数上涨3.41%,上证50指数上涨2.20%。本周进入到上市公司年报和一季报密集披露的窗口期,业绩主线也成为资金重点关注和角逐的对象,财报业绩亮眼或超预期的板块或个股均走出了强势行情,说明在市场弱势或方向不明朗环境下,业绩才是王道。此外,随着公募基金一季报披露完毕,公募基金经理们的持仓也正式浮出水面。从公募基金持仓变动情况看,一季度基金集中加仓了银行而减仓了新能源,消费板块则主要呈现结构性调整。截至到一季度末,公募基金持股总数最多的前五大行业分别为银行、电子、医药生物、化工和有色金属。

图1: 2021Q1公募基金行业持仓变动情况

u 论大势

________________

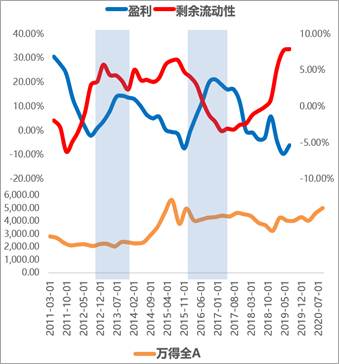

整体来看,目前市场向上或向下均面临一定的边界,大概率是一个向上有顶且向下也有底的震荡行情。其一,市场经过春节后近2个月的调整,整体估值已回到相对合理的水平,且企业盈利修复的势头仍在延续,这预示着市场继续大幅下跌的空间比较有限。其二,A股整体估值水平并不是衡量市场是否调整到位的核心指标,关键在于微观结构是否好转。目前局部“核心资产”高估值问题仍待消化,同时叠加市场流动性预期的边际走弱,抱团股中期向下波动的风险依然未释放充分,这会相应限制市场反弹的高度。综合而言,后续市场明显上行或下行均需要等待新的催化因素出现,整体上仍会延续震荡筑底的过程。操作上,需要在收益与风险中找到一个均衡点,重结构,轻指数。

图2:历史上,“盈利上行&剩余流动性下行”组合均为大势平盘但结构性机会凸显

u 谈配置

________________

行业及主题配置方面,建议围绕以下四条主线进行布局:

(1)重点关注年报和一季报业绩主线,围绕业绩改善预期和高景气细分方向进行布局;

(2)中期关注后疫情方向,如传媒、酒店旅游、机场航空、航运等受益于疫情改善的行业板块;

(3)关注高股息板块及个股在市场弱势环境下取得超额收益的机会;

(4)关注估值具备优势的银行、保险、房地产等板块。

02/债市一周综述

u 资金面观察

________________

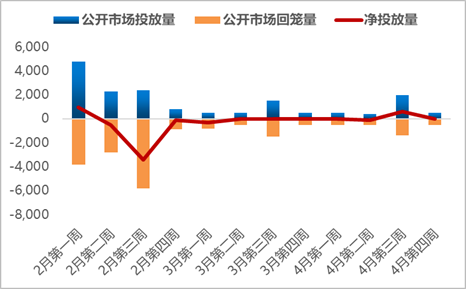

本周(4/16-4/23)央行公开市场累计共有500亿元逆回购到期,共进行了500亿元逆回购操作,因此本周央行在公开市场上继续完全对冲到期量。在市场面临大量地方政府专项债发行及4月税期走款高峰的扰动下,央行在公开市场上继续完全对冲到期量,一方面说明央行保持货币政策稳健中性的强定力;另一方面也说明当前市场资金面整体较为充裕。从市场资金面观察,本周虽然资金面出现了边际收紧的迹象,但货币市场利率整体上行幅度不大。地方债缴款及税期虽添扰动,但目前压力仍有限;税期走款即将接近尾声,月末财政投放预计也有一定规模,预计资金面整体不会有太大压力。

图3:央行在公开市场资金投回笼方面继续保持强的定力

u 债市观点

________________

从债市的基本面环境看,进入到4月份乃至整个二季度,宏观经济将进入寻顶的过程,低基数效应的弱化及政策刺激对经济带动作用的下降决定后续经济恢复的动能在环比走弱,这会对债市形成一定的利多支撑。但从债券市场的供给情况看,今年一季度地方债发行量远少于前两年同期水平,且主要以再融资债券占绝大多数。进入4月份后,地方政府专项债发行放量将成为债市新增的因素。此外,4月份也是传统的缴税大月。地方专项债供给放量叠加缴税的扰动会对债市形成一定的利空压制。在上述基本面环境组合下,我们认为利率也将整体处于一个寻顶的过程。

综合而言,债市看多的逻辑往后会有所强化:一方面货币政策环境不具备大幅度收紧的条件且经济恢复环比的动能在走弱;另一方面,从资产配置的角度看,在二季度我们整体预判股票市场赚钱效应偏差且波动加大的背景下,利率债及高等级信用债的确定性较高,配置盘的力量会比较强,建议关注当前利率债和高等级信用债的配置性机会。就交易盘而言,我们预计债市趋势性的交易机会仍有待上述矛盾的进一步明晰。

03/基金经理点评

我们判断市场依然处于震荡格局之中,操作上保持情绪稳定和仓位稳定,不因下跌而恐慌,不因上涨而追高,多一些逆向思维。

市场缺乏趋势性行情,板块性、结构性机会近期也较为冷清,但由于处于年报一季报披露高峰期,个股性机会较为活跃,行业高景气、业绩高成长、估值合理的个股值得发掘。

对未来市场的判断,短期我们保持相对谨慎,主要原因有三:

1)业绩披露高峰期临近结束,个股催化结束;

2)临近五一假期,可能会存在一定的节日效应;

3)市场流动性一直较为充裕,甚至过度充裕,我们担心会有边际收紧。中期而言,没有重大外部变量的条件下,震荡的大格局亦不会改变,不建议过度悲观,也不建议过度乐观。

风险提示:本材料为华润元大基金观点,不作为投资建议。在任何情况下,本报告中的信息或所表达的意见并不构成对任何人的投资建议。投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。华润元大基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。